SaaS「カイポケ」の月額利用料を6.7倍に引き上げ、売上を急成長させた「2つ」の戦略。

カイポケとは?

カイポケとは?

カイポケとは、看護・介護領域に人材メディアを展開するエス・エム・エス社が提供する新規事業であり、介護事業社向けの「経営支援サービス」である。

エス・エム・エス社の主力事業は看護・介護領域特化の人材メディアだが、「カイポケ」を人材メディアに次ぐ「第二の矢」として注力し始め、下記のように「カイポケ」の売上もぐんぐん伸びている。

カイポケで最も特筆すべきは、同社がとった価格戦略である。2014年2月以前は月額3,000円でサービスが提供されていたが、一気に(平均単価)20,000円に上げる戦略をとった。

この月額使用料6.7倍もの大幅値上げによって、一時期ユーザーの離反を招いたが、現在は既に値上げ前の水準までクライアント数が増加した。結果、下記のように売上が急成長することになったのである。

今回は、その価格の値上げに至ったエス・エム・エスの「2つ」の戦略を考察する。

カイポケの売上と利益は?

エス・エム・エス社のIR資料を参照すると、以下のように記載されている。

売上高:230.5億円

(「カイポケ」売上高:27.8億円)

純利益:28.0億円

純利益率:12.1%

以上のように、カイポケの売上高は27.8億円と記載されているが、セグメント別の利益額は記載されていない。「カイポケ」の純利益を推定すると、エス・エム・エス社全体の2017円3月期の純利益率が12.1%なので、27.8億円×12.1%=約3.26億円の純利益と推定できる。こうした「カイポケ」の成長戦略で特筆すべきを「戦略1」と「戦略2」に分けて紹介する。

【戦略1】初期は「コア業務」を格安(月額3,000円)で提供して、ユーザー数爆増の戦略

カイポケが当初提供していたサービスは「保険請求」であった。介護事業者における「保険請求」の詳しい手順は以下のブログに譲るが、かなり面倒くさい国とのやり取りが必要なのである。

こうした手続きを月額3,000円でASP提供するのは、競合他社のサービスと比較しても分かりやすく安い。「保険請求」というかなり面倒くさい手順の代行に絞って機能を提供することに分かりやすい価値があり、以下のように数年で一気にシェアを拡大したと言えよう。

【戦略2】13%のシェアを獲得した時点で月額運用費をぐんと引き上げ、ARPU爆増の戦略

ここで、カイポケの月額運用費を上げた時期を、何故「2014年2月」に決断したのだろうか?2013年3月期のエス・エム・エス社の決算資料を参照すると、下記のように記載されていた。

値上げを決断した時期のカイポケのシェア率は13%であった。 この数値は決して高いものではないが、周辺サービスの「カイゴジョブ」では50%、ケアマネドットコムは40%のユーザーを囲い込んでおり、様々なセグメントを合計すると、半数以上の介護業界のお客様がクライアントとなっていた。(実際、値上げを行なったカイポケにはカイゴジョブやケアマネドットコムとの連携機能があり、利便性を向上させている。)

以上のように他サービスで十分ユーザーに認知され、サービスを使用されている状態であれば、価格を向上しても顧客の離反はあまり起こらないのかもしれない。

まとめ

「深い課題感に特化してSaaSを安価で提供してユーザー数を増やし」、その後に「価格を上げて一気に収益化する」戦略は、他のSaaS業者や顧客向けサービスにも応用できるかもしれない。

勿論、やりすぎると顧客の反感を買うと思われるので、価格や時期は精査する必要はあるが、例えばリクルートの「Airレジ」とかでも同様の戦略は取れるのでは無いだろうか?

AbemaTVの目指す売上高は300億円?DAU400万、平均視聴時間25分が到達目標か。

大躍進のAbemaTV。投資回収を行うために目標としているKPIは?

サイバーエージェント肝いりの新サービス「AbemaTV」がリリースされてから約1年経った。サイバーエージェント藤田社長はインタビューで「無理な黒字化は事業がおかしくなる」と語っており、現在黒字化に関する議論はあまりされていない。*1しかし、AbemaTVはこの1年でアプリダウンロード数、MAU、WAUともに順調に成長しており、2017年後半〜2018年に投資回収を始めると考えられる。そこで、当記事ではAbemaTV黒字化に向けた達成目標と考えられるKPIを推定する。

AbemaTVの投資イメージ

「2017年9月期2Q決算説明資料」を参照すると、AbemaTVの投資金額及び内訳は以下の通りであった。

AbemaTVへの投資額は200億円/年であり、2017年度はその70%がコンテンツ費用に割かれていた。こうしたAbemaTVの人気コンテンツは「(放映権を購入しているであろう)アニメコンテンツ」や「バラエティ番組」であり、ストックされる性質を持つものではなく、2018年度以降も継続するものと考えられるだろう。(来年になり、「あれ、AbemaTVのコンテンツが劣化してない?」と感じ取られたら、ユーザーは一気に離れてしまう可能性が高い。)

実際、ビデオストリーミングの巨匠netflixは2016年に5,600億円を投資そ、2017年には6,800億円の投資を予定しており*2、それと比較してもAbemaTVの投資額も突出して多額とは言えないのである。

さて、同決算説明資料ではWAU1,000万人到達がAbemaTVの投資回収タイミングと言及されている。現状、WAUは400万人台後半を記録しているが、順調に成長しており、2018年度には投資回収期に移ると推定できよう。変化の早いインターネット業界を考えるに、こうした300億円の投資回収まで10年以上かかるビジネスモデルは考えにくく、投資回収に必要な期間は長くても3年程度と想定していると考えられる。ここから逆算すると、2018年度は売上高300億円、支出200億円、営業利益率33%のビジネスモデルに成長させることを目標と置いていると推定できる。

AbemaTVの売上

さて、AbemaTVの売上 は大きく分けて「広告課金」「プレミアム会員(ユーザー課金)」に分けられる。

AbemaTVは「インターネット上のテレビ局」という立ち位置を模索していることからも明らかなように、「広告課金」が主軸となるビジネスモデルをである。まず、補助的な「プレミアム会員(ユーザー課金)」の売上を推定する。プレミアム会員の目標数は100万ユーザーと置かれており、その時の売上は100万ユーザー×960円×12ヶ月×0.7(Apple/Googleの決済手数料30%を引いた額)=80.64億円となる。

1,000万WAUに対して課金率10%は相当強気な数字と考えられるが、競合動画配信サービスの月額有料会員率は5-10%ほどだと推定されており*3、有料コンテンツを拡充すれば10%も無理のない目標だろう。

さて、売上目標300億円からプレミアム会員による収益81億円を引いた残りの219億円が広告による売上目標となる。これを毎日の売上目標に割り戻すと、219億円/365日=6000万円/日の売上と計算できる。

AbemaTVのDAUはWAUの半分弱と述べられており*4、ここでは40%と推定すると、400万ユーザーがDAUと仮定できる。

ここで、日別の売上目標値をDAUで割ると、 6000万円 / 400万ユーザー = 15円/ユーザー・日 となり、ユーザー1人あたりの広告収益が15円であれば目標売上が達成できることになる。ここで、CMのインプレッション単価を、15秒=1円と仮定する。ユーザー1人あたりの広告収益が15円を達成するためには、15秒CMを15回視聴させる必要があり、これはCM視聴時間3.75分程度に相当する。TVCMの場合、番組の長さにおけるCM比率は約15%*5とされており、体感になるがAbemaTVも同じくらいの比率でCMが差し込まれているだろう。そのため、AbemaTV全体の視聴時間としては、3.75分/15%/=25分の視聴が目標の目安となるだろう。

この値は20代〜30代のテレビの平均視聴時間が2時間程度であり、*6 PokemonGoの平均プレイ時間が33分、Facebookが22分であることからも、*7 十分は達成しうる妥当なラインだと言えるだろう。

営業利益率33%は達成できるのだろうか?

当記事では「投資回収まで3年」という推定から、営業利益率33%という仮定を置いた。ここで、日本のテレビ業界・Netflixの利益率を参照してみよう。

以上から分かる通り、Netflix・テレビ局は以上に示すように利益率が非常に低い業界なのである。ちなみに、この利益率の低さは、売上の60-70%をコンテンツ制作費に投資しており、原価率が非常に高いことによる。

そのため、AbemaTVが営業利益率33%が達成できれば、実はAbemaは相当な金脈を見つけたということになる。しかし、WAU1,000万人、DAU400万人、平均視聴時間25分というKPIは競合他社としても十分達成できる水準だと言えるのではないだろうか。

AbemaTVの見どころは、投資回収期である2017年下半期〜2018年。今後のサイバーエージェントの成長に期待したい。

*1: サイバー藤田氏「無理な黒字化は事業がおかしくなる」ーー大型投資での成長を狙うAbemaTVのこれから | TechCrunch Japan

*2: Netflixは世界を制するか? 独自コンテンツへの巨額投資がもたらした19年目の春|WIRED.jp

*3: 最低5年は粘れ!その先に果実が。月額課金12サービス数値比較 | The Startup

*4: AbemaTVの週間アクティブユーザーは244万人。1,000万の「マスメディア」を目指す - AV Watch

*5:テレビCMが多すぎ・長すぎる?ドラマ・バラエティ情報番組で検証

*6:テレビの視聴時間は平日3時間強・休日4時間近く、お年寄りほど長い傾向(2016年)(最新) - ガベージニュース

*7: Pokémon Go、Twitterのデイリーユーザー数を抜き、滞在時間でFacebookを越える | TechCrunch Japan

*8: 日本のテレビ局は平成25-26年度、Netflixは2015年10-12月期のデータを以下から引用。世界最大の動画配信サービスNetflixの5つのここが凄い|決算が読めるようになるノート テレビ業界 利益率ランキング一覧-業界動向サーチ-

ZOZOTOWNが炎上しても、「ツケ払い」は絶対やめない。

ZOZOTOWN「ツケ払い」はいくら炎上してもやめる訳がない。

ZOZOTOWNの「ツケ払い」が4月中旬からプチ炎上中である。SNSを中心に「ほんの54,000円の支払いを先送りにせざるを得ない貧困層をターゲットにした悪どい商法である。」「"ツケ払い"という名称が"ローン"を想起させるものではなく、若年層が知らず知らずのうちに負債を抱えてしまう可能性がある。」というような論調である。

実際、ZOZOTOWNのサイトを見ると「ツケ払いできます」という表記が大きく記載されており、「とりあえずお金の心配は先送りにして買ってしまうか」という心理がうまく刺激されてしまうのだろう。

こうしたインターネット上で炎上した案件対処としては、いち早く非を認めて謝罪し、サービスを取りやめることが一般的だと言えよう。

さて、ZOZOTOWNも同様に「ツケ払い」制度を謝罪のうえ、取り止めるだろうか?私はこの1年間のZOZOTOWNの売上・利益の伸びを考えたらやめる選択肢はあり得ないと考えている。今回は、ZOZOTOWNの売上・利益額の推移を紐解きながらこの問題を考察する。

ZOZOTOWN「ツケ払い」制度とは?

ZOZOTOWNのツケ払い制度とは、手数料324円で最大2ヶ月間、54,000円迄の支払いを猶予できる「後払いサービス」である。クレジットカードを持たない若年層をターゲットに当てていると考えられ、2016年10月からサービスを開始している。さらに、2月から吉岡 里帆を起用したCMを展開している。

なお、「後払いサービス」を提供しているのは「GMOペイメントゲートウェイ」である。*1貸し倒れが発生しても、リスクはGMO側で担保され、ZOZOTOWN側の手数料としてもクレジットカードの手数料とさほど変わらないだろう。

ZOZOTOWNの株価の推移

さて、つけ払いがインターネット上でプチ炎上し始めたのは4月の中旬ごろからである。ZOZOTOWN運営のスタートトゥディの株価を参照すると、4月の上旬からジリジリと株価を落としており、ネット炎上の影響を受けて売りに走っている可能性がある。

ここから、株主の利益確保のため、謝罪の上「ツケ払い」を中止することも有り得るだろうか?

しかし、株価の1年間の推移を見てみよう。

ここから見るに、2017年1月下旬に大きく株価を上げている。詳しく時期を調べると、1/31に株価が急上昇したようだ。2017年1月31日には同社の第3四半期決算発表がされていた。

そこで、第3四半期決算発表資料を参照すると、商品取扱高1,480億円(前年比32.3%増加)、営業利益192億円(前年比64.3%増加)と記載されており、同社の過去の伸びと比較しても、高い成長率を見せている。 *2

2017年度3Q現在の成長率は13.0%であり、過去6年間で最大の伸び率である。この要因について、同社は以下のように分析している。

2016年11月には支払い期限を注文日から2ヶ月後とする後払い決済サービス「ツケ払い」を導入したことも当第3四半期会計期間の商品取扱高拡大に寄与することとなりました。ただし、一時的には「ツケ払い」導入によって商品取扱高の拡大が生じているものの、中長期的な商品取扱高拡大への効果については、サービス導入から間もない現時点では算出することが難しい状況です。

つまり、このような利益の伸びに寄与した要因の一つに「つけ払い」という決済方法があると認識しているのである。同社にとって、この決済手法は大きなインパクトだったのだろう。

確かに同決算概況でも指摘されている通り、「後払い」制度は単なる需要の先食いという見方もでき、中長期的な商品取扱高拡大への効果を検証するには1〜2年間の期間が必要となる。

しかし、第三四半期のリリース、およびこのリリース後の「後払い」にフォーカスしたテレビCMを打ち始めていることから考えるに、同社の利益額の増大に大きく影響があったことは想像に難くない。

「ツケ払い」の今後

後払い決済市場は2010年~2014年に年平均40.4%で成長、2020年には市場規模が5,500億円規模に達するとの予想がある成長市場である。*3かつてGMOペイメントゲートウェイが出資していた「後払い」に強い決済会社のネットプロテクションズも業績を大きく伸ばしている。

そこから考えると、今回の炎上は成長痛のようなものではないだろうか?ZOZOTOWNの利益率の大幅の増大、及び市場からの注目度を考えると、このままノータッチで見守るのが得策かもしれない。長い目で見れば、「ツケ払い」に対する違和感も払拭されるだろう。

ユナイテッド航空の事件の記憶も新しく、インターネット上の「炎上」には敏感になる必要はありそうだが、今回の炎上案件は冷静に見守ったほうが良さそうだ。

上場時初値、公募価格の363.7%!炎上対策の「エルテス」とは!?

上場時初値、公募価格の363.7%!エルテスのビジネスモデル

エルテスはネット風評被害対策を行うためのモニタリングサービスやコンサルティングサービスを提供するベンチャー企業である。2016年11月29日にマザーズに上場したが、公募1,790円に対して初値6,510円と、なんと363.7%の価格がついた。

エルテスのビジネスモデルは、ネット風評被害対策を行うため、120メディア以上を常時監視する「モニタリングサービス」、そして危機が発生した場合の「コンサルティングサービス」の2つである。

モニタリングサービスの概要は以下の通りである。

上記資料を見る限り、モニタリングサービスは4時間に1回程度クローラーがメディアを巡回し、危機的なキーワードを含む投稿が無いか確認しているものと推察できる。

導入クライアント数だが、公式サイトには300以上の企業で導入*1という記述があった。導入企業数を少なめに300企業であると仮定すると、1企業あたりの平均売上高は2,206(千円)ということになる。

これを月額費として割り出すと、184(千円)/月程度の価格感となる。割高感は否めないが、同社のIR資料を読むと、売上の内訳として30.2%がモニタリングサービス、68.0%がコンサルティングサービス、1.8%がその他と示されていた。そのため、月額55.6(千円)程度が定額のモニタリングサービス費用であり、なにか危機が発生した場合はクライシスコンサルティングを行うという流れになっていると推察できよう。月額5〜6万円でサイト監視・レポーティングという価格感であれば、「炎上保険料」としては妥当ではないだろうか。

競合と比較

さて、エルテスの競合企業を参照するため、同様にクライシスコンサルティングを行う「イー・ガーディアン」「ホットリンク」社の有価証券報告書を比較する。

イー・ガーディアンは炎上対策のリーディングカンパニーである。同社の基本は専門のオペレーターによる有人監視サービスであり、大規模サイトを中心に約3000万件程度月間の監視投稿数を誇る。もちろん、人の目による監視には限界があるので、学習型AI機能搭載の投稿監視システム「E-Trident」なども持つようだ。

ホットリンク社は、ソーシャルモニタリングツール「e-mining(イーマイニング)」を提供・運用している。このツールでは約2000メディアを網羅して、SNS上での風評被害や誹謗中傷、情報漏洩などをいち早く検知できるようだ。

ホットリンク社は昨年度赤字であったものの、イー・ガーディアン社のサービスと比較すると、売上規模・利益規模ともにエルテスの強みを感じることはできない。このデータからは、市場から評価されすぎている印象を持つ。

IPOによる吸収価格は4億円と小粒だが、営業戦略上は効果的か?

エルテスの上場時の吸収金額は4億円、公募価格での時価総額は38億円とかなり小粒な銘柄である。今回のIPOの初値の高騰は、吸収金額の少なさによるプレミア感によるものが大きいのではないか。

ところで、2017年現在の調達環境を考えると、エルテスの吸収額であればVCからの第三者割当増資でも十分対応できる。低いバリュエーションでの上場は、内部管理体制強化・株主総会運営等に割くべきコストの割合が大きくなってしまうため、IPOによるデメリットも目立つ。

しかし、メリットとしてIPOによって社会的信用度が高まることは捨てがたい。B2Bで営業する上で社会的信用度は大きな要素であると考えられるため、イー・ガーディアンやホットリンクからシェアを奪うにはIPOが必要条件なのだろう。実際、エルテスは上場前から(株)産業革新機構、(株)電通、(株)NTTドコモ・ベンチャーなどが株主に入っており、会社の安心感を演出を演出していうと思われる。

まとめ

エルテスのようなB2B企業には営業戦略の一貫としてIPOは有効と考えられる。しかし、エルテスのビジネスモデルや利益率等に大きな強みを見出すことはできず、市場からは評価され過ぎでは?という印象を受けた。

「教育業界」内での企業時価総額第4位!?イトクロの利益率の高さを調査してみた。

教育業界の風雲児の「イトクロ」とは?

イトクロは、2015年にマザーズ上場したベンチャー企業であり、塾・予備校に関する情報をインターネット上で提供するサービスを手がけている。2017年2月現在、上場してまだ2期ほどしか経っていないが、教育業界の中では超有名大企業と肩を並べていた。以下に教育業界の上場企業を時価総額順に並び替えた表を示す。

これらの企業の中で社歴も圧倒的に若く、なにより利益率がダントツである。東京個別指導学院はベネッセグループにも属しているので、実質的に時価総額上での教育業界トップ3は「ベネッセ」「ナガセ(東進)」「イトクロ」とも言えるだろう。

さて、市場からこのような高い評価を得られている理由は、「高い利益率」であることが断言できよう。イトクロは何故教育業界でこのような高い利益率が実現できているのか調査する。

イトクロのビジネスモデル

イトクロは「塾ナビ」という塾・予備校の検索メディアを主として運営している。イトクロ上で塾を検索し、近くの塾・予備校と比較したり、口コミ評価を見れたりするのである。

そのため、運営とともにコンテンツがサイトに集積するストック型のビジネスモデルであり、売上高は順調な伸びを見せている。

学習塾の市場規模は9,400億円前後程度で横ばいであり、伸びるポテンシャルは無さそうだが、教育業界の広告媒体は折込チラシに高く依存しており、そのリプレイスを図っていると言えよう。

最新期の売上の23.5%が電通経由、16.0%がトライグループ経由であった。

イトクロのポジショニングは「教育業界」!?

こうしたビジネスモデルを概観すると、「教育業界」とセグメントを切るべきかどうかは疑問が残る。事実、イトクロは新規事業として「FXナビ」など金融業界の比較サービスも手がけているほか、代表取締役CEOの「山本 学」氏は株式会社リクルートにて営業に、株式会社カカクコムにて事業開発に携わった後、イトクロ社を創業しており、教育に関するバックグラウンドが豊富とは言えない。*2

実際、教育業界同士で比較するより、以下のように比較系メディア企業同士で並べてみたほうが、収まりが良いように感じる。じげんや価格コムといった企業と比較すれば、利益率は特段高いとは言えないだろう。

勿論、ゴールドラッシュで大儲けしたのはシャベル・バケツ・ジーンズを売ったメーカーであることが知られているように、うまく教育周辺ビジネス(=折込広告のデジタルシフト市場)を狙ったという見方もできよう。

まとめ

イトクロは「教育業界」というより「(教育分野に身を置く)比較型メディア業界」に位置しており、「教育業界」という括り方をすると利益率が高いような印象を覚えるが、メディア業界の中では一般的な水準である。しかし、「折込広告のデジタルシフト」という市場を的確に捉え、高い成長率を実現している。

有名企業の有価証券報告書をざっと概観してみた

はじめに

有名企業12社の2016年度有価証券報告書(以下有報)を読んでざっと内容を概観した。

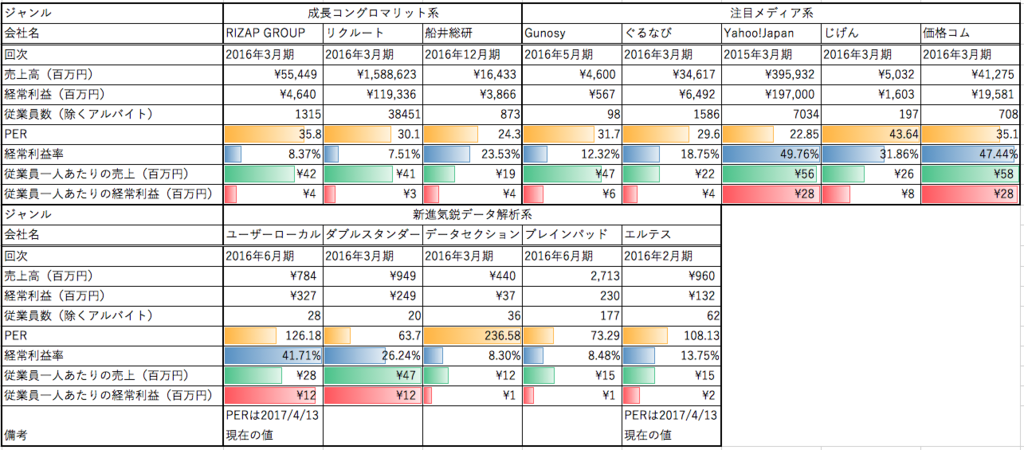

まずは有名成長中企業として興味があった「RIZAP GROUP」「リクルート」「船井総研」の3企業を。また、メディア系企業として興味があった「Gunosy」「ぐるなび」「Yahoo!Japan」「じげん」「価格コム」を。最後に、2〜3年以内にマザーズ上場した新進気鋭データ解析系ベンチャーとして興味があった「ユーザーローカル」「タブルスタンダード」「データセクション」「ブレインパッド」「エルテス」を選択した。

それぞれの企業に対して、売上・経常利益・従業員数・PER・経常利益率・従業員一人あたりの売上、従業員一人あたりの経常利益を纏めた。

2016年度の12社の有報の比較

比較した表を以下に示した。

まずは「成長コングロマリット系」のジャンルを考察する。PERを見ると、RIZAPが一番高い。つい2〜3年前までRIZAPのPERは5倍前後であった*1ので、値が急上昇している。この数年でRIZAPの市場からの評価が「イロモノ」から「結果にコミットとする会社」と変化したことが見て取れる。

また、船井総研の経常利益率の高い。船井総研は不動産、アミューズメント、飲食、教育などオールジャンルを手がける中小企業向けのコンサルティングファームであるが、経常利益率23.53%を記録していた。NRIを始めとするコンサルティングファームと比較*2しても利益率の高さが目立っている。

「メディア系」のジャンルでは、Yahoo!Japanと価格コムの収益性が圧倒的であった。両者ともに従業員一人あたりの売上が56-59百万円、経常利益率が47-50%を叩き出している。

PERの比較では、ぐるなびと価格コムが殆ど変わらないのが注目であろう。「食べログ」と「ぐるなび」の有報の比較では、「食べログ」のほうが収益性が高いモデルであることが明らかであるのに、PERに目立った変化はない。価格コムが過小評価、もしくはぐるなびが過大評価されている可能性がある。

「新進気鋭データ解析系」のジャンルでは、以前も調査したユーザーローカルの利益率が高いのが目につく。データセクション・ブレインパッド・エルテスでは、データ解析に紐づくコンサルティングを実施しており、ビジネスモデルに属人的な要素が含まれると利益率を下げていることが見て取れる。

関係性を分析してみる

折角これらの数字をエクセルにしたので、相関のある関係を見てみたい。(12社という限定されている中ではあるが。)今回は「経常利益率」と「従業員一人あたりの経常利益」を比較した。比較結果は以下の通り。

相関係数が83.06%と、従業員一人あたりの経常利益と経常利益率には強い正の相関関係がある。*3一人あたりの経常利益が10,000千円を目指す企業であれば、経常利益率が30%以上になるようなビジネスモデルにする必要があることが見て取れる。

株式会社ユーザーローカルの有価証券報告書を分析してみた

はじめに

2017年3月30日(木)に新規上場した(株)ユーザーローカルの有価証券報告書を分析した。公募2,940円に対して初値12,500円と初値騰落率439%となり、今話題のビッグデータ解析・人工知能銘柄とあって、かなり市場から注目されていたことが伺える。

私自身、学部時代の専攻が機械学習・データ解析であったため、ユーザーローカルのビジネスモデルには大きな興味があり、売上の推移とビジネスモデルを纏めた。

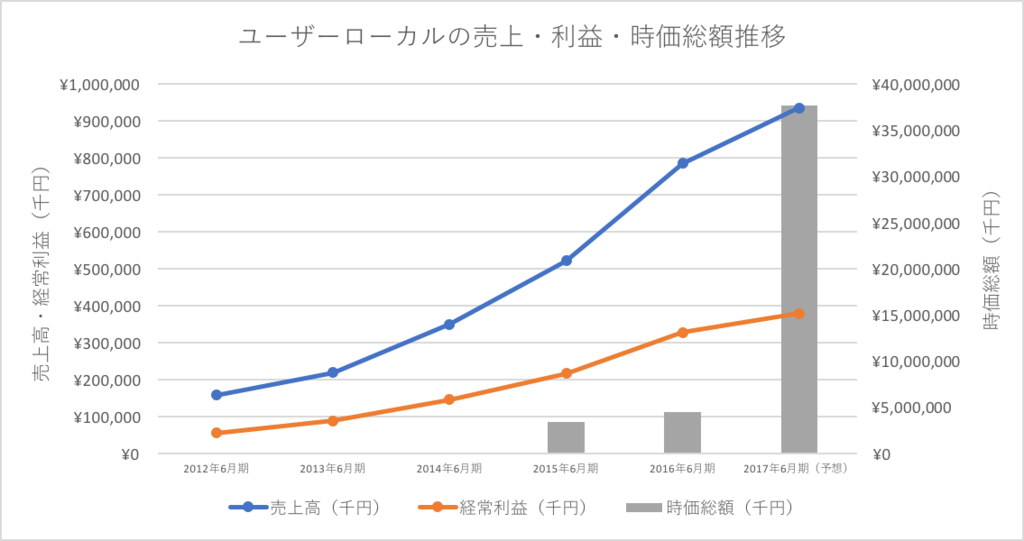

売上・利益・時価総額の推移

まずは売上・利益・時価総額の推移を簡単にグラフにした。

外部資本は「YJキャピタル」「East Ventures」「合同会社クリムゾングループ*2」の3社が入っている。YJキャピタルとEast Venturesが2015年6月期にPOSTバリュエーション3,412,500(千円)で262,500(千円)出資し、YJキャピタルとEast Venturesと合同会社クリムゾングループが2016年7月期にPOSTバリュエーション4,437,030(千円)で212,030(千円)出資している。なお、2014年6月期(第9期)目までは特に自己資本のみで経営していた模様。

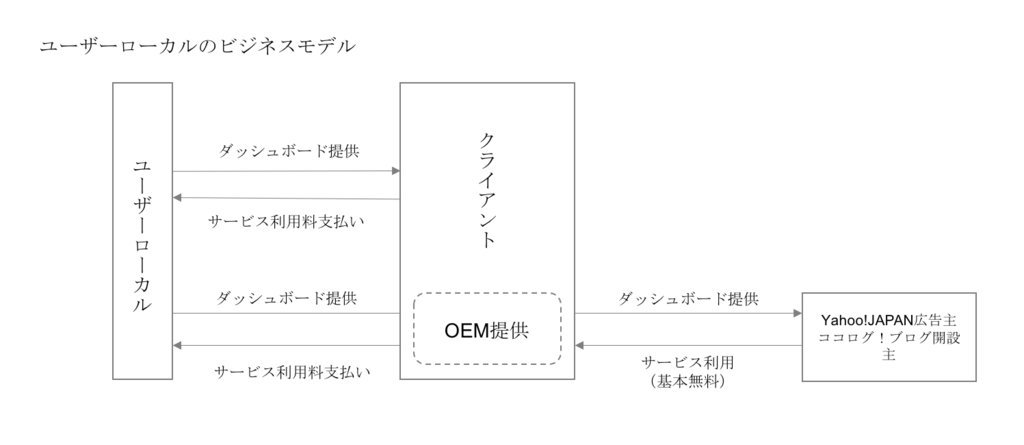

ビジネスモデルの整理

現状の主力ビジネスモデルは「データ解析ダッシュボード」のB2B向けSaaS提供である。ダッシュボードは「User Insight」「Social Insight」「Media Insight」の3つを提供しており、順に「サイト分析」「SNS分析」「記事分析」が主軸であるよう。

また、「User Insight」に関してはYahoo社とNifty社にOEM提供しており、順に「Yahoo!アクセス解析」「ココログアクセス解析」という名でエンドユーザーに提供されている。Yahoo!アクセス解析では、Yahoo!の広告主向けのアクセス・広告効果解析ツールとして提供されており、ココログアクセス解析では、ココログ(@nifityのブログサイト)利用者向けのアクセス解析ツールの提供を行っている。

ビジネスモデルは、解析ダッシュボードの利用料を企業から徴収するモデル。OEM提供しているYahoo社とNifty社に関しては、エンドユーザー(広告主・ブログ主)に対しては無料でこのサービスを提供している。

現状の主要取引先はYahoo!JAPAN社となっており、2016年6月期で143,322(千円)の売上(全体の18.3%)とのこと。徐々に他社への販売高を拡大することで、割合を落としていくと述べられており、実際に2017年第2四半期実績では10.3%まで落ちている。Yahoo!JAPANの広告主になれば、(課金しなくても)無料でアクセス解析実施できると述べられており、*3ユーザーローカルにとっては売上が立ちやすい形でサービスをOEM提供できているかもししれない。

現在もチャットボット分野などの新規事業にも注力しており、今後は機械学習・AIを軸に幅広く事業を展開する模様。

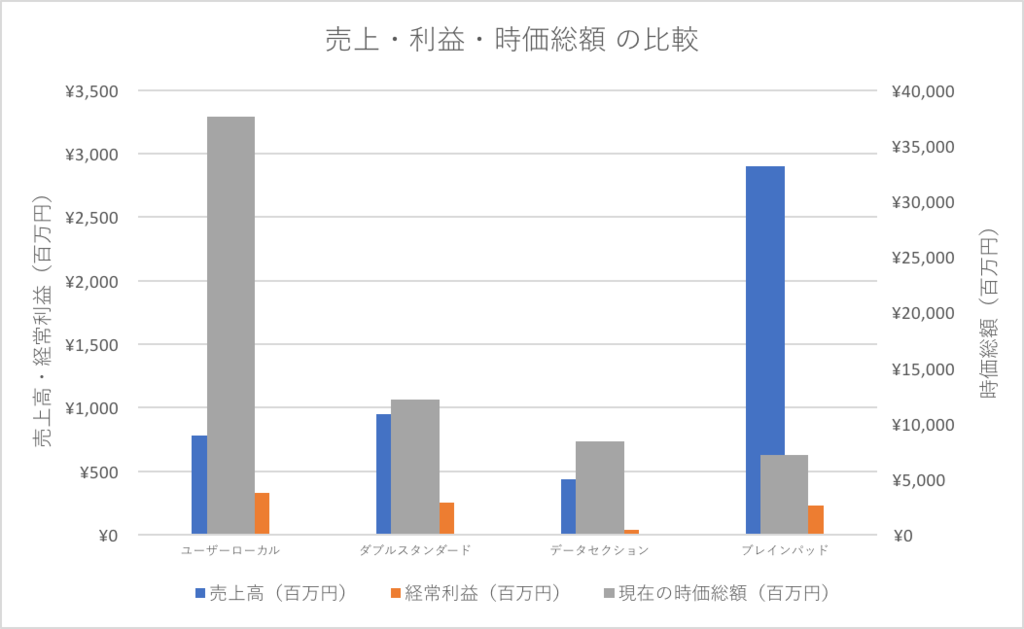

競合他社との比較

ユーザーローカルの業績をビッグデータ解析系の上場したベンチャー企業と比較した。

ユーザーローカルが他3社と比べ、経常利益・時価総額ともに高い結果となった。これはユーザーローカルの従業員数が28名(臨時雇用含まず)と限定されていることからも、利益率の高い製品を生み出せていることが見て取れる。